死亡保険は掛け捨て型(定期)か貯蓄型(終身)か?特徴と選び方を解説

掲載日:2022/12/07 更新日:2024/10/30

生命保険を選ぶ際、掛け捨て型(定期保険)と貯蓄型(終身保険)のどちらが自分に適しているのか、迷うことはありませんか?それぞれの保険には特徴やメリット・デメリットがありますが、選び方を間違えると将来希望通りの保障が受けられないかもしれません。

このコラムでは、両タイプの保険の違いと、それぞれの選び方のポイントについてわかりやすく解説していきます。自分に最適な保険を選び、将来のリスクに備えましょう。

- 掛け捨て型は短期的な保障を手頃な保険料で確保できる

- 貯蓄型は一生涯の保障と資産形成を両立できる

- どちらが適しているかは目的によって変わる

目次

1.死亡保険は掛け捨て(定期)と貯蓄(終身)、どちらを選ぶべき?

死亡保険には、「掛け捨て型(定期保険)」と「貯蓄型(終身保険)」の2種類あり、選び方は、備えたい目的によって異なります。

1‐1.掛け捨て型(定期保険)は安い保険料で大きな保障を確保できる

まずは、掛け捨て型(定期保険)の特徴について見ていきましょう。

1-1-1.特徴と商品例

掛け捨て型の死亡保険は、一定期間の死亡保障を確保できる保険です。代表的な商品として、定期保険や収入保障保険があります。

・定期保険

保険の契約期間中、保障額と保険料がずっと変わらない死亡保険です。一般的に「定期保険」といえば、掛け捨て型の死亡保険を指します。

・収入保障保険

年月の経過とともに保障額が徐々に減る保険です。加入直後が最も保障額が大きく、徐々に減る必要保障額に対応して保障額も減っていきます。そのため、加入直後は定期保険と比べて大きい保障額を割安な保険料で用意できます。

一般的な収入保障保険では、毎月一定額の保険金が受け取れる年金形式か、まとまった給付金が受け取れる一括形式のどちらかを選択できます。

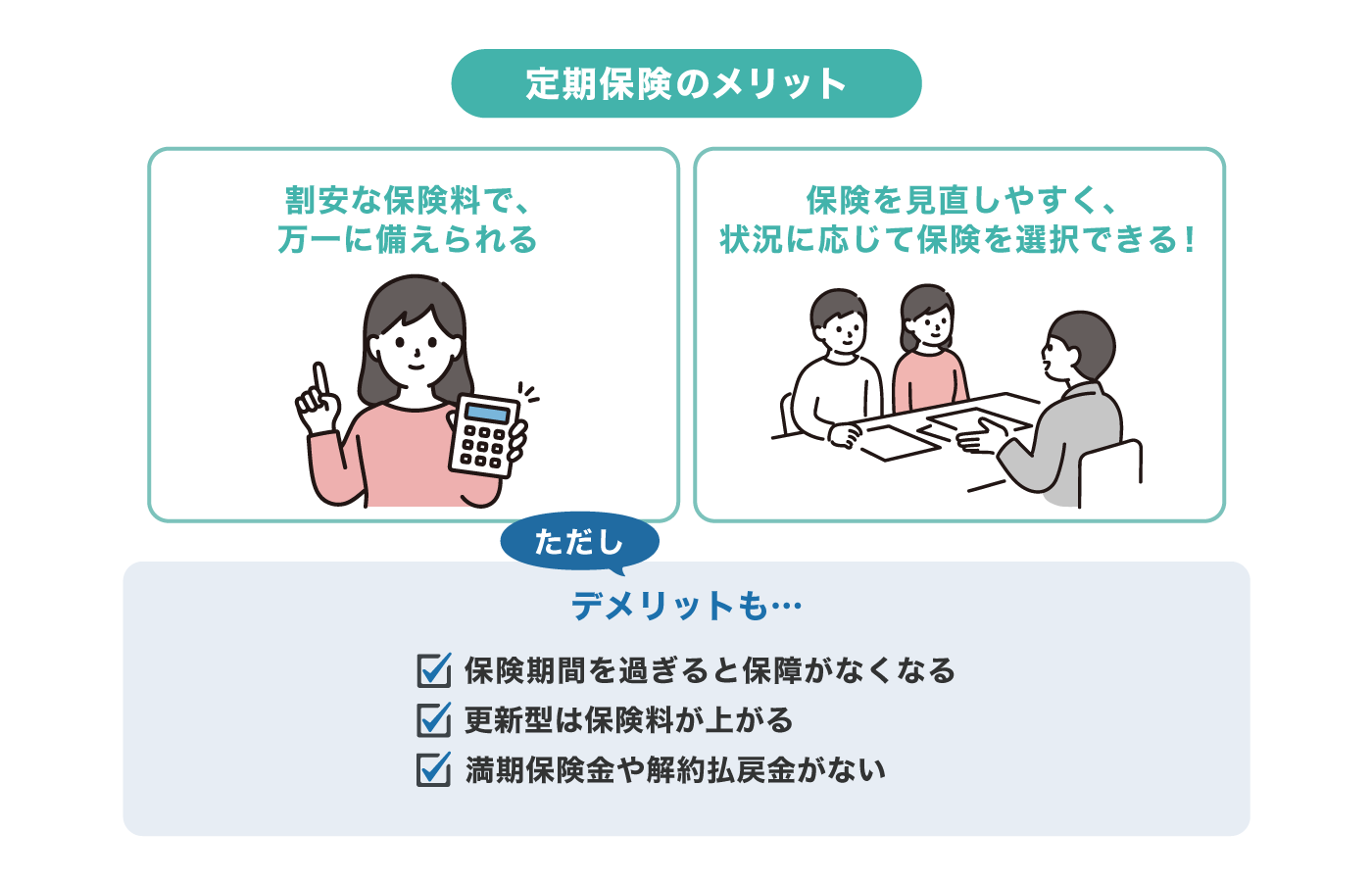

1-1-2.メリット・デメリット

掛け捨て型の死亡保険は、割安な保険料で保障を得られることがメリットです。これにより、家計の負担を抑えつつ、必要な保障をしっかりと準備できます。また、保障期間が定められているため、ライフステージの変化に応じて保険を見直しやすい点もポイントです。

一方で、解約払戻金や満期保険金がない(※ある場合でもごくわずか)ことがデメリットとなります。また、更新型の定期保険の場合であれば、更新時の年齢に応じて保険料が上がるのが一般的です。そのため若い頃には保険料が安くても、更新のたびに負担が増える可能性があるので注意しましょう。

1-2.貯蓄型(終身保険)は保障を得ながら将来の資金準備もできる

次に、貯蓄型(終身保険)の特徴について見ていきましょう。

1-2-1.特徴と商品例

貯蓄型の死亡保険は、一生涯にわたる死亡保障が得られることに加え、将来のためにお金を積み立てることもできる保険です。代表的な商品として、解約払戻金型終身保険 、積立利率変動型終身保険 などがあります。

・低解約払戻金型終身保険

保険料の払込期間中の解約払戻金が少ない代わりに、保険料が安く設定されている保険です。大きな特徴は、払込期間が終了した後、経過年数に応じて解約払戻金が払込期間中と比べて増えていく点です。そのため、長期契約が前提の方にとってはおすすめの商品といえます。

・積立利率変動型終身保険

市場金利の動向に応じて積立金の利率が変動する保険です。将来市場金利が上昇すると積立利率も上がり、給付金や解約払戻金が増える可能性があります。

金利が下がった場合でも、最低保証利率が適用されるため、給付金や解約払戻金が大幅に減少する心配はありません。運用リスクを抑えながら市場金利が上昇した際に恩恵を受けられる仕組みになっています。

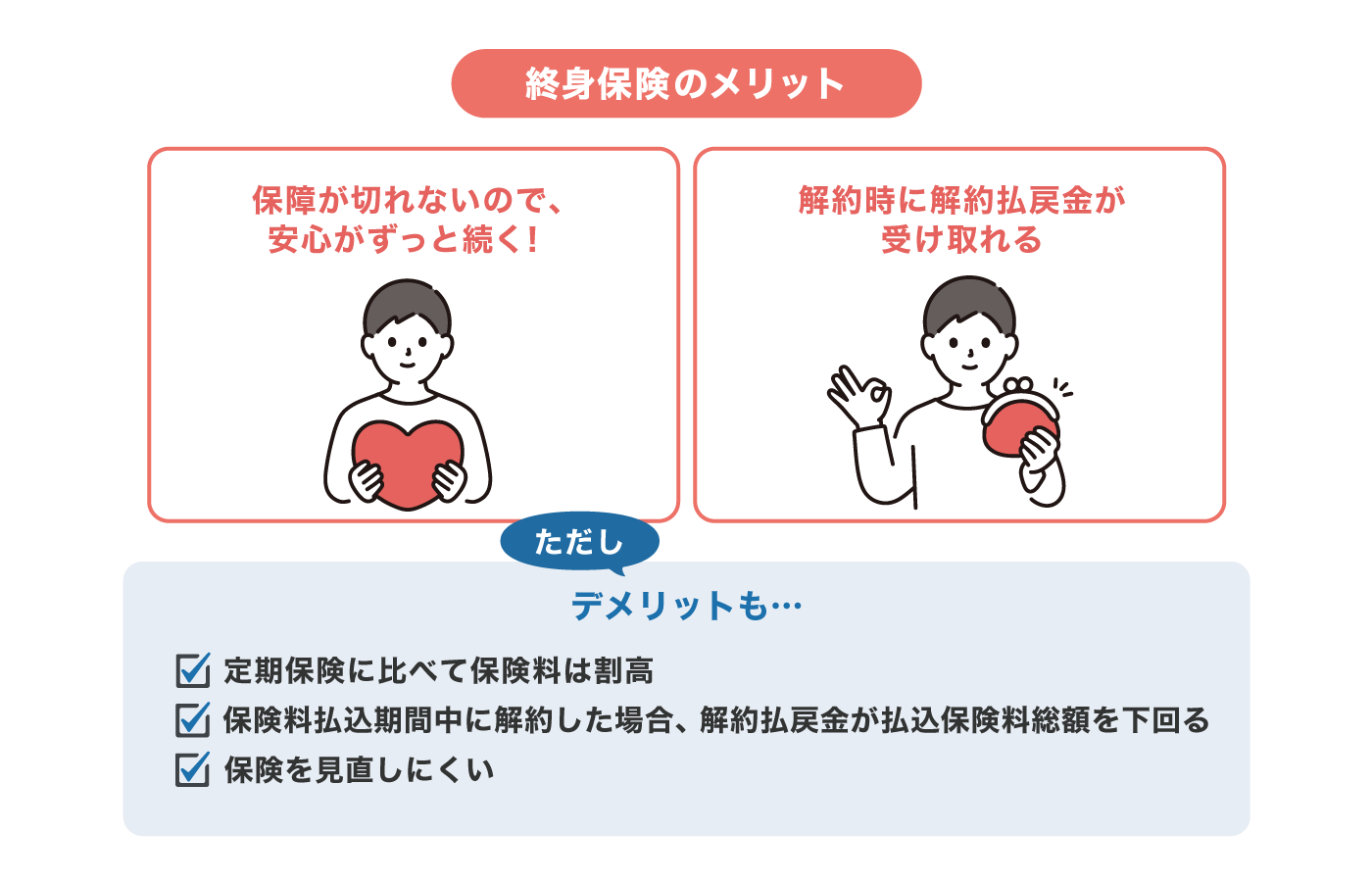

1-2-2.メリット・デメリット

貯蓄型の死亡保険のメリットは、一生涯の保障と合わせて貯蓄ができる点です。資金が必要になった場合は解約することでお金が戻ってくるので、ライフイベントなどに資金を活用できます。

デメリットは、貯蓄性がある分、定期保険より保険料が高めであることや、早期解約すると解約払戻金が支払保険料を下回る可能性があることです。

2.自分に合った死亡保険の選び方

自分に最適な死亡保険を選ぶためには、いくつかのポイントを押さえることが大切です。

2-1.死亡保険選びのポイント

死亡保険を選ぶ際には、①目的を明確にする、②保険料と保障のバランスを考える、③ライフステージに合わせて選ぶ。という3つの観点で考えることが大切です。

・目的を明確にする

まず、目的を明確にしましょう。例えば、家族の生活費や住宅ローンの返済に備えたい場合や、葬儀費用に備えたい場合、相続対策や解約払戻金を目的とした場合では、選ぶべき保険や保障額が異なります。自分や家族に必要な保障を把握することで、無駄のない保険選びができます。

・保険料と保障のバランスを考える

次に、保険料と保障のバランスを考えることが大切です。保険料を優先しすぎて保障が不足すると、万一の際に十分な保険金が受け取れないかもしれません。逆に、保障を必要以上に手厚くしすぎると、将来的に保険料を支払い続けることが負担になってしまう可能性があります。必要な保障をしっかり備えつつ、無理なく支払える保険料に調整することが大切です。

・ライフステージに合わせて選ぶ

独身期、新婚期、子育て期、子どもの独立後、退職後など、ライフステージに合わせて保険を選ぶことで、人生の変化に対応した保障を確保できます。例えば、結婚や出産を迎える時期には家族のための手厚い保障が必要ですが、子どもが独立した後や退職後には、生活に合わせて保障を減らすことで保険料の負担を減らすこともできます。

2-2.掛け捨て型(定期保険)はどう選ぶ?

掛け捨て型の保険を選ぶ際には、備えたい期間と保障額を適切に設定することが重要です。将来リスクが集中する期間を予想して、その期間に合わせた保障を選びましょう。

2-2-1.保障期間の決め方

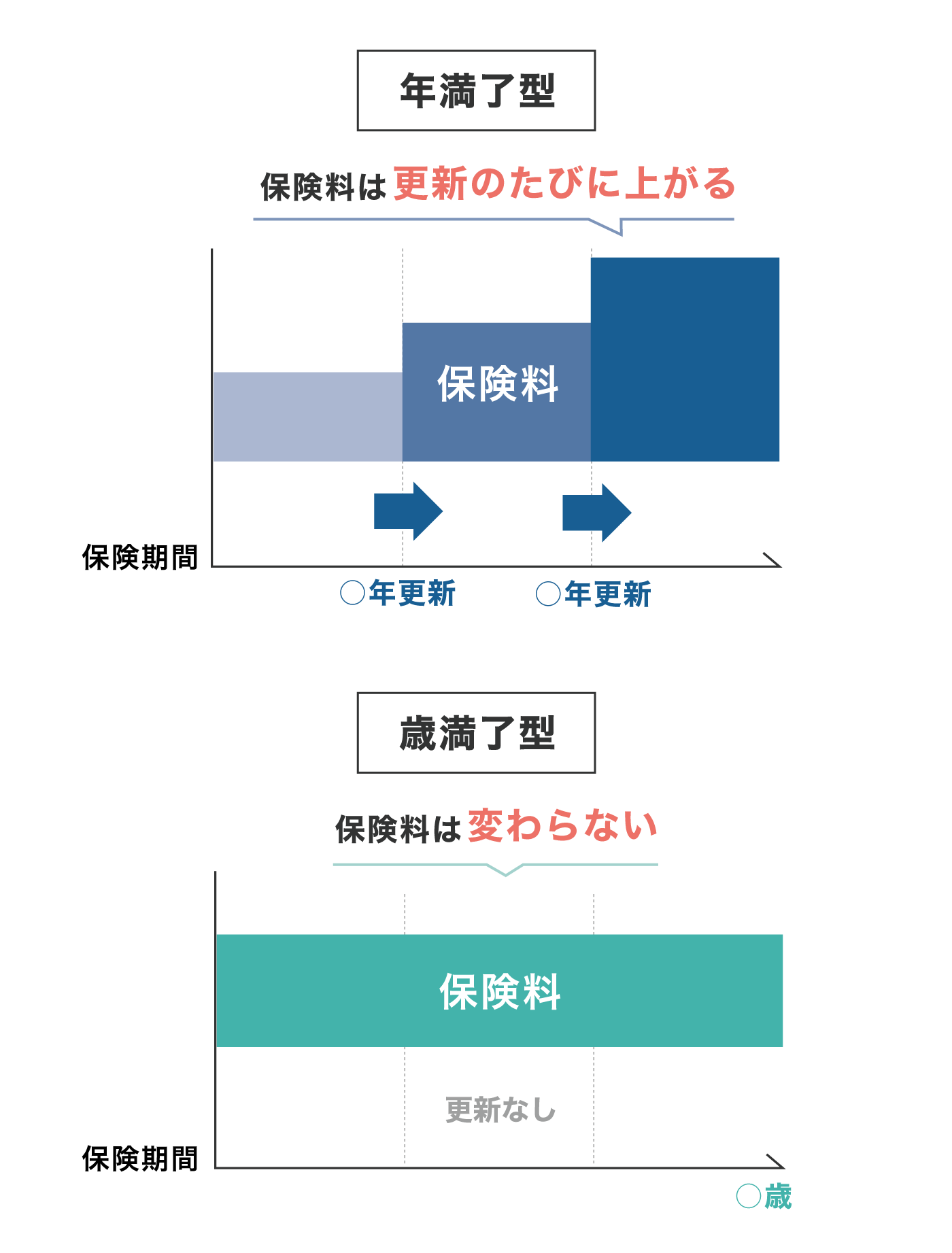

掛け捨て型の保険の保障期間は、2つのタイプから選べます。

・年満了型 (例:「10年満了」)

保障期間を年数で決めるタイプで、一般的には更新が可能です(※更新型ではないものもあり)。ただし、更新する際には年齢に応じて保険料が上がるため、更新のたびに保険料が高くなる点に注意が必要です。

・歳満了型(例:「60歳満了」「65歳満了」)

保障期間を年齢で決めるタイプです。契約時に決めた年齢まで保障が続きますが、期間満了後には基本的に更新ができず、保障も終了します。自分のライフプランに合わせて、必要な保障期間を慎重に選びましょう。

2-2-2.掛け捨て型(定期保険)がおすすめのライフステージや目的

掛け捨て型の死亡保険は、大きな保障が必要な一定期間に備えたい場合におすすめです。必要な保障額は、貯蓄額(目的のある貯蓄を除く)と公的保障制度で受け取れる金額を差し引き、その不足分を補えるように設定することが大切です。

掛け捨て型の定期保険は、以下の目的の方におすすめです。

・子育て期に備えたいとき

子育て期であれば、家族の生活費や子どもの学費を十分に確保しておく必要があります。子どもが独立するまでの期間は、手厚い保障を備えて家族の生活を守れるようにしましょう。

・住宅ローンの返済期間中

住宅ローンを抱えている期間は、経済的な負担が大きくなります。もし、ローン返済中に万一のことがあった場合、遺された家族に支払いの負担がかかってしまいます。生活費だけでなく、ローンもある場合はこれらの支払いの期間も含めて、必要な保障額を備える必要があります。

・保険料を抑えたいとき

掛け捨て型の保険は、貯蓄型の保険に比べて保険料が低く設定されているため、月々の保険料を抑えたい人にも向いています。保障を手厚くしたいけれど、家計に余裕がないというときでも、安心して加入できるでしょう。

2-3.貯蓄型(終身保険)はどう選ぶ?

貯蓄型の終身保険は、保障と貯蓄を両立させたい方に向いています。ただし、掛け捨て型と比べて保険料は割高なため、家計への負担を考慮しながら保険料の払込期間を選ぶことが大切です。

2-3-1.払込期間の選び方

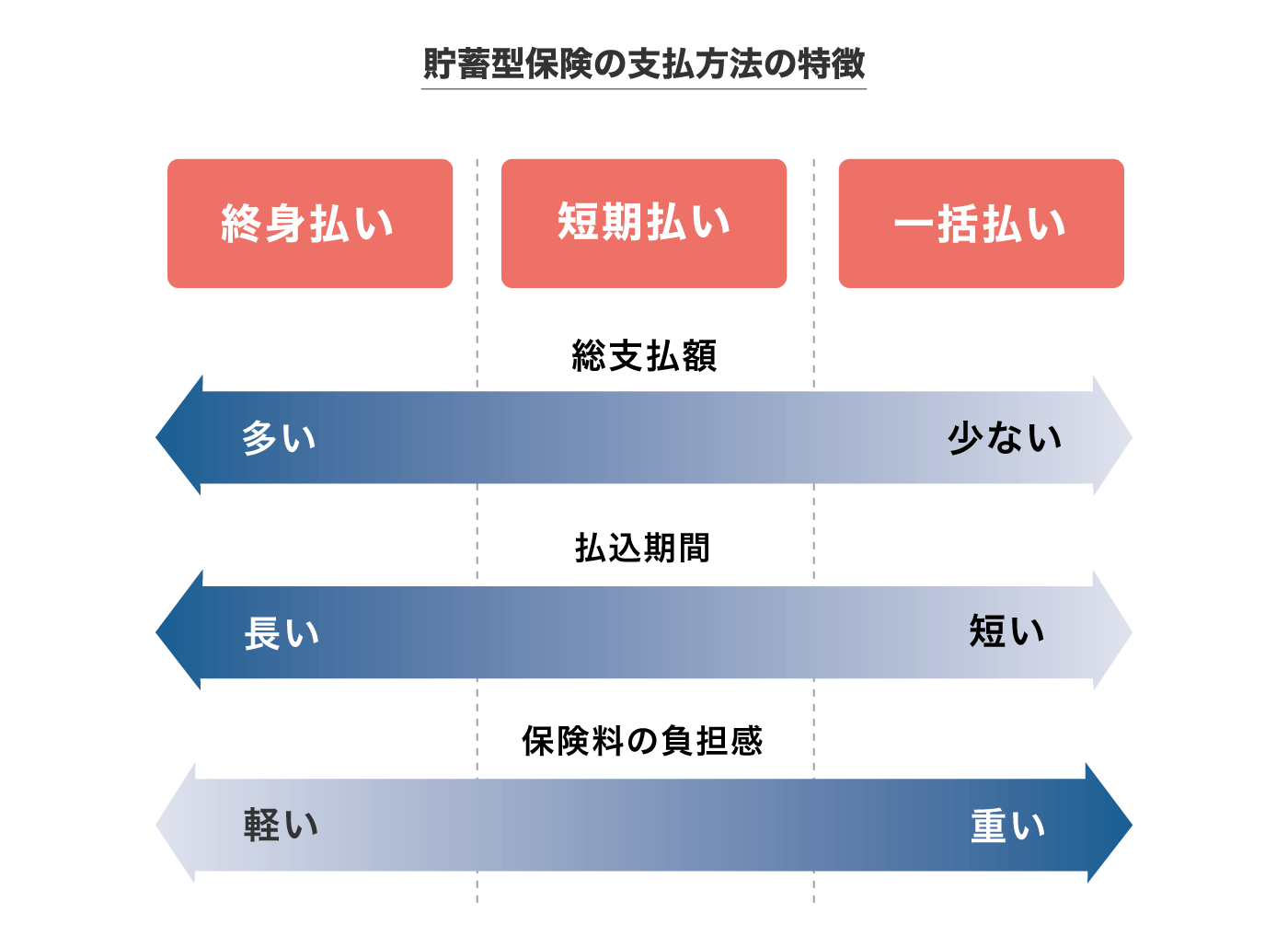

貯蓄型の保険には、終身払い、短期払い、一時払いの3つの払込期間から選択できます。自分の経済状況に合った選択をしましょう。

・終身払い

保険料を一生涯に渡って払い続ける方法です。月々の保険料が短期払いよりも安いため、月々の支出を抑えたい場合に適しています。ただし、一生涯保険料を払い続ける必要があるため、定年後も払い続けられるか家計の負担を考慮することが大切です。

・短期払い

保険料を一定の期間内に払い終える方法です。10年や20年といった期間を設けて支払います。将来的な支払いの負担をなくしたい場合に適しており、保険料の支払いが終わっても保障は継続します。ただし、月々の保険料は終身払いよりも高くなるため、家計に余裕がある場合に選択するのが適切です。

・一時払い

契約時に保険料を一括で支払う方法です。まとまった資金がある場合、支払いの手間が省け、総支払額が分割払いよりも少なくなるメリットがあります。ただし、契約時に十分な資金がないと選べない支払方法なので、慎重に選ぶ必要があります。

2-3-2.貯蓄型(終身保険)がおすすめのライフステージや目的

貯蓄型の死亡保険に加入する主な目的は、一生涯の保障の確保と、将来のライフイベントのための資金準備です。具体的には、以下の目的に備えたい場合に適しています。

・ライフイベントに備えたいとき

結婚したとき、出産時、子どもの進学、住宅購入、定年退職など、将来のライフイベントに備えたい場合におすすめです。解約払戻金を活用して、必要な時期に必要な資金を準備することができます。

・計画的に資金を積み立てたいとき

貯蓄や投資を自分で計画的に行うのが苦手な方でも、定額の保険料を支払い続けることで、死亡保障と合わせて確実に資金を蓄えることができます。

・相続対策

死亡保険金は相続税の非課税枠※が適用されるため、資産を効率よく相続することが可能です。また、家族にまとまった資金を確保できるので、相続をスムーズに進める手段の1つとして注目されています。

※死亡保険金の受取人が被保険者の法定相続人の場合

3.まとめ

死亡保険には、掛け捨て型(定期保険)と貯蓄型(終身保険)があり、それぞれに異なる特徴とメリットがあります。掛け捨て型は短期的な保障を手頃な保険料で確保したい場合に向いており、貯蓄型は一生涯の保障と資産形成を両立させたい場合に向いています。

保険選びで大切なのは、目的を明確にしたうえで選ぶことです。なんとなく加入するのではなく、しっかり備えたい目的を明確にして保険に加入することが、無駄をなくす方法だということを忘れないようにしましょう。

※上記は一般的な内容です。保険の種類や呼称、保障内容等は商品によって異なりますので、実際にご加入いただく際は商品詳細をご確認の上、ご契約ください。

【執筆・監修】

佐久間 翠(さくま みどり)

- 1級FP技能士

- CFP®

- 証券外務員1種

ファイナンシャルプランナー/ライター。証券会社のオペレーターや生命保険会社でファイナンシャルアドバイザーを務める。その経験を活かして、2016年からフリーライターとしてマネー系記事を中心に執筆。

ライター記事一覧 >

チューリッヒ生命カスタマーケアセンター

0120-680-777

月~土午前9時~午後6時 ※日曜・祝日は除く

保険に関するご質問・ご相談など

お気軽にお電話ください。

専門のオペレーターが丁寧にお応えします!