終身保険のメリットとデメリットを知ろう!どんな人におすすめ?

掲載日:2025/04/18

終身保険をご検討中の方、メリットやデメリットについて理解できていますか? 終身保険は一生涯の契約となるため、慎重に選択する必要があるでしょう。

このコラムでは、一般的な終身保険のメリット・デメリットから、保険料の支払方法別や商品種類別のメリット・デメリットまで、さまざまな角度からわかりやすく解説します。

- 終身保険は満期がなく、一生涯保障が続く

- 解約払戻金があり、貯蓄機能も兼ね備えている

- 相続税の非課税枠が適用される

1.終身保険とは

終身保険とは、満期がなく、保障が一生涯続く生命保険です。終身タイプの保険には、死亡保険だけでなく、医療保険やがん保険などもありますが、一般的に「終身保険」とだけ表記されていれば、「定額(固定型)終身死亡保険」を指します。

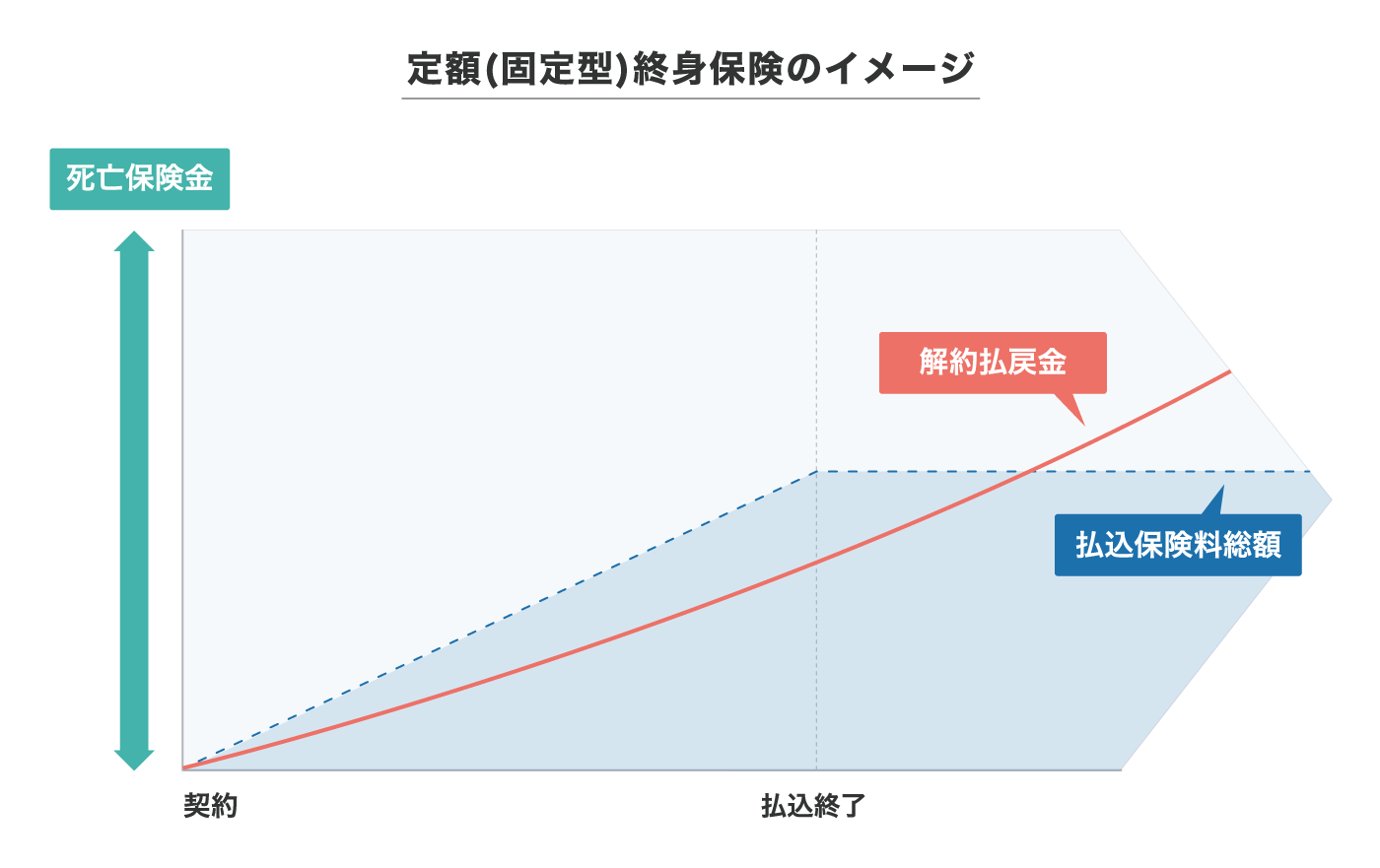

定額(固定型)終身死亡保険

給付金額が一定で、解約払戻金も契約時に決められた予定利率に基づいて積み立てられていくタイプの終身保険です。

保険期間中に病気や事故で死亡した場合、死亡保険金が受け取れ、途中で解約すると解約払戻金(解約返戻金)が受け取れます。このように、終身保険は保障と貯蓄の両方の機能を兼ね備えているのです。

死亡保障を含む保険は、終身保険のほかに、定期保険や養老保険があります。定期保険は一定期間を保障する死亡保険で、一般的に解約払戻金はほとんどないかあったとしてもわずかです。そのため、よく「掛け捨て」と呼ばれます。養老保険は、一定期間の死亡保障を確保しながら、満期まで生存したら満期金が受け取れる保険という位置づけです。

3つの保険の特徴を以下の表にまとめたので、違いを確認しておきましょう。

| 終身保険 | 定期保険 | 養老保険 | |

|---|---|---|---|

| 保険タイプ | 死亡保険 | 死亡保険 | 生死混合保険 |

| 保険期間 | 一生涯 | 一定期間 | 一定期間 |

| 解約払戻金(※1) | あり | なし | あり |

| 満期保険金(※2) | なし | なし | あり |

※2 満期保険金:保険期間が満了した際に受け取れるお金

2.終身保険のメリット

ここでは、一般的な終身保険である、定額(固定型)終身死亡保険のメリットについて解説します。

2-1.一生涯の保障が得られる

一定期間のみを保障する定期保険に対し、一生涯の保障を受けられるのが終身保険です。終身保険の強みは、万一のことが起きても必ず保障を得られる点にあります。定期保険では保険期間に上限がありますが、終身保険には更新がないので、そのような心配がありません。

2-2.保険料が変わらない

終身保険の保険料は、契約時から変更がなく、一定です。更新型の定期保険は更新のたびに保険料が上がりますが、終身払いなら一生涯、有期払い(例:支払期間が60歳までなど)なら払い終わるまで保険料が変わりません。将来にわたって保険料の見通しが立てやすいのが、終身保険の利点と言えるでしょう。

2-3.解約払戻金がある

終身保険には解約払戻金(解約返戻金)があるため、貯蓄の一環として終身保険に加入し、学費や老後資金の準備に活用できます。解約払戻金は契約期間中に徐々に積み上がり、長期間保険料を払い続けることで、支払った保険料を解約払戻金が上回る可能性もあるでしょう。

2-4.生命保険料控除が受けられる

終身保険はほかの生命保険と同様に生命保険料控除の対象となり、必要書類を提出することで、所得税と住民税の負担を軽減できます。生命保険料控除は3種類あり、死亡保険には一般生命保険料控除、医療保険や介護保険には介護医療保険料控除、個人年金保険には個人年金保険料控除が適用されます。各控除の上限額は、所得税が4万円(合計12万円)、住民税が2.8万円(合計7万円) です。

2-5.相続税の非課税枠がある

被保険者が死亡した際、相続人が受け取る死亡保険金には相続税の非課税枠が設けられています。「500万円×法定相続人の数」を受け取った死亡保険金から差し引くことができるので、資金を多く遺せるのです。例えば、法定相続人が3人いる場合、1,500万円が非課税の対象となります。

3.終身保険のデメリット

次に、定額(固定型)終身死亡保険のデメリットを確認していきましょう。

3-1.定期保険と比べて保険料が割高

終身保険は一生涯の保障を得られる分、初期の保険料が高くなるため、家計への負担が大きくなる可能性があります。長期的に見れば、解約払戻金が増えるというメリットはありますが、短期的には支出が増える点に注意が必要です。保険料の高さが家計に与える負担を考慮し、自分のライフステージや経済状況に見合った選択が求められます。

3-2.インフレリスクがある

インフレ(インフレーション)リスクとは、物価が上昇することでお金の価値が下がるリスクのことです。お金の価値が変わらない状態でモノの値段が上がると、同じ金額で購入できる商品やサービスの量が減少します(下表参照)。

| お金 | モノ | 買える個数 | |

|---|---|---|---|

| 現在 | 200円 | 100円 | 2個 |

| 数年後 | 200円 | 120円 | 1.6個 |

このように、インフレが進むことで、同じ200円でも以前より少ない量の商品しか購入できなくなるのです。

定額(固定型)終身保険では、契約時に解約払戻金の利率が確定されているため、インフレによって将来受け取る給付金の実質価値が目減りするリスクがあります。

3-3.早期解約すると払戻金が少なくなる

解約払戻金は、契約期間が長くなるにつれて徐々に増えていくため、早期に解約すると受け取れる金額が少なくなります。例えば、多くの終身保険では、契約後10~20年以内に解約した場合、払戻率(返戻率)が100%を下回ることが一般的です。そのため、十分な解約払戻金を受け取るには、契約を長期間継続する必要があります。

3-4.保障の見直しが難しい

終身保険は、定期保険と異なり、満期や更新が無いため結婚や子どもの誕生、転職などライフステージの変化に伴い、保障額や保険期間を見直すことが難しいです。したがって、長期的な視点で慎重に契約内容を決めることが重要です。

必要に応じて、ほかの保険契約を追加したり組み合わせたりする方法もあるので、保険会社と相談してみましょう。

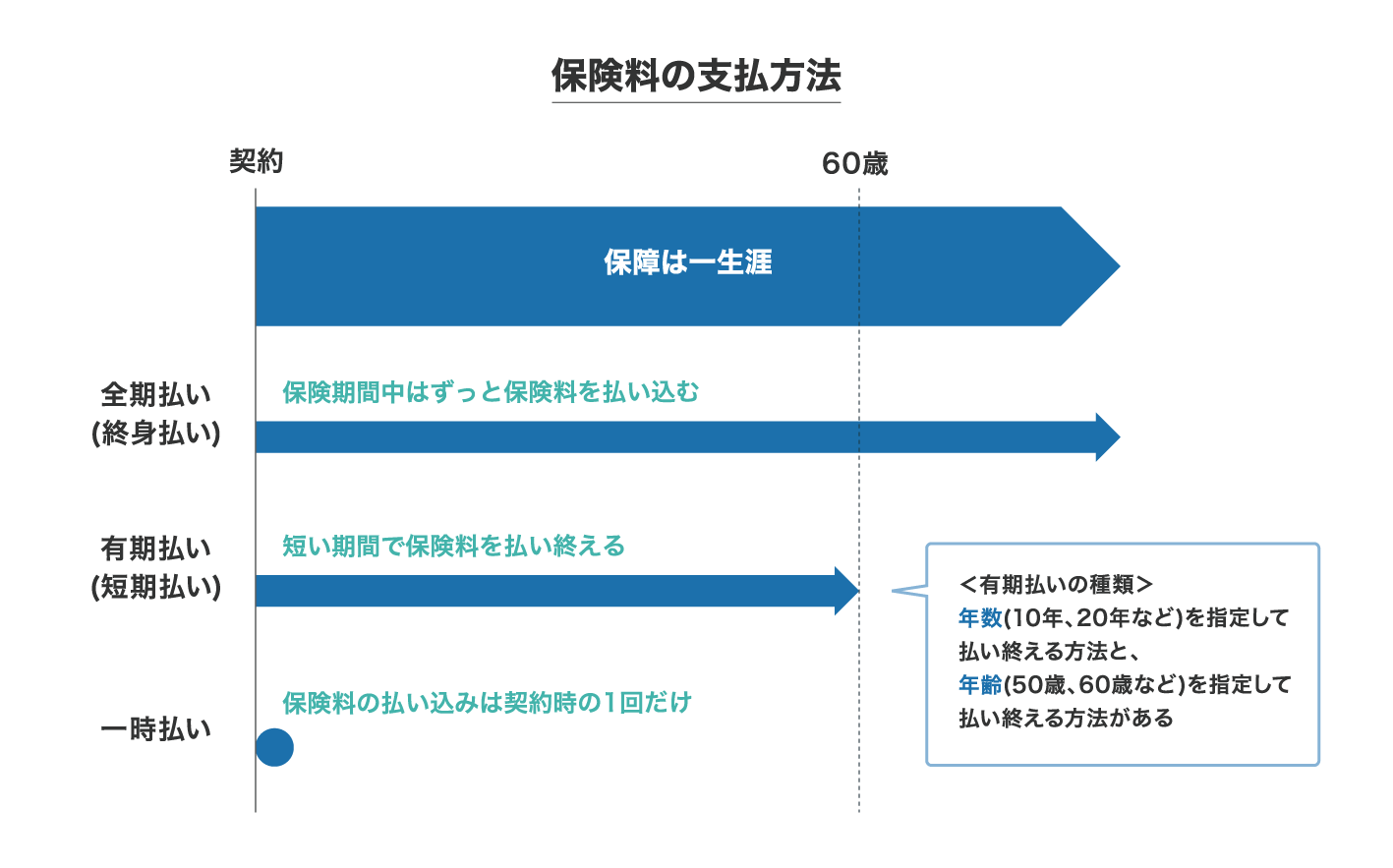

4.保険料の支払方法別のメリット・デメリット

終身保険には、主に3つの保険料の支払方法が用意されていますが、メリットとデメリットがあります。

4-1.全期払い(終身払い)

全期払いのメリットは、3つの支払方法の中で、月々の支払金額が最も少ないため、家計への負担が少ない点です。特に、若い世代や収入が限られている時期には、無理なく保険料を支払うことができ、ほかの生活費や貯蓄に回す余裕が生まれます。

デメリットは、支払期間が長くなることで支払総額が多くなる点です。また、退職後の収入が減る時期にも支払いが続くため、老後の生活に負担をかける可能性があります。

4-2.有期払い(短期払い)

有期払いのメリットは、支払期間が短く、将来の経済的な負担がなくなることです。例えば、60歳までの有期払いにすると、老後には保険料の支払いが不要となります。また、支払総額も全期払いに比べて低くなります。

一方でデメリットは、短期間で多額の保険料を支払う必要がある点です。そのため、月々の負担が大きくなり、家計に与える影響も大きくなる可能性があります。

4-3.一時払い

一時払いのメリットは、保険料の支払総額が最も低く抑えられる点です。また、一度に全額を支払うため、将来的な保険料の支払いを心配する必要がなくなり、安心感を得られるのも大きな利点といえるでしょう。

デメリットは、一度に大きな金額を用意しなければならないため、資金の流動性が失われるリスクがあることです。このような出費は、家計に影響を及ぼす可能性や、ほかの投資機会を逃すリスクも伴うため、慎重な資金計画が求められます。

5.種類別のメリット・デメリット

終身保険には、一般的な定額(固定型)終身保険のほかにもいくつかの種類があります。それぞれの特徴やメリット・デメリットを押さえておきましょう。

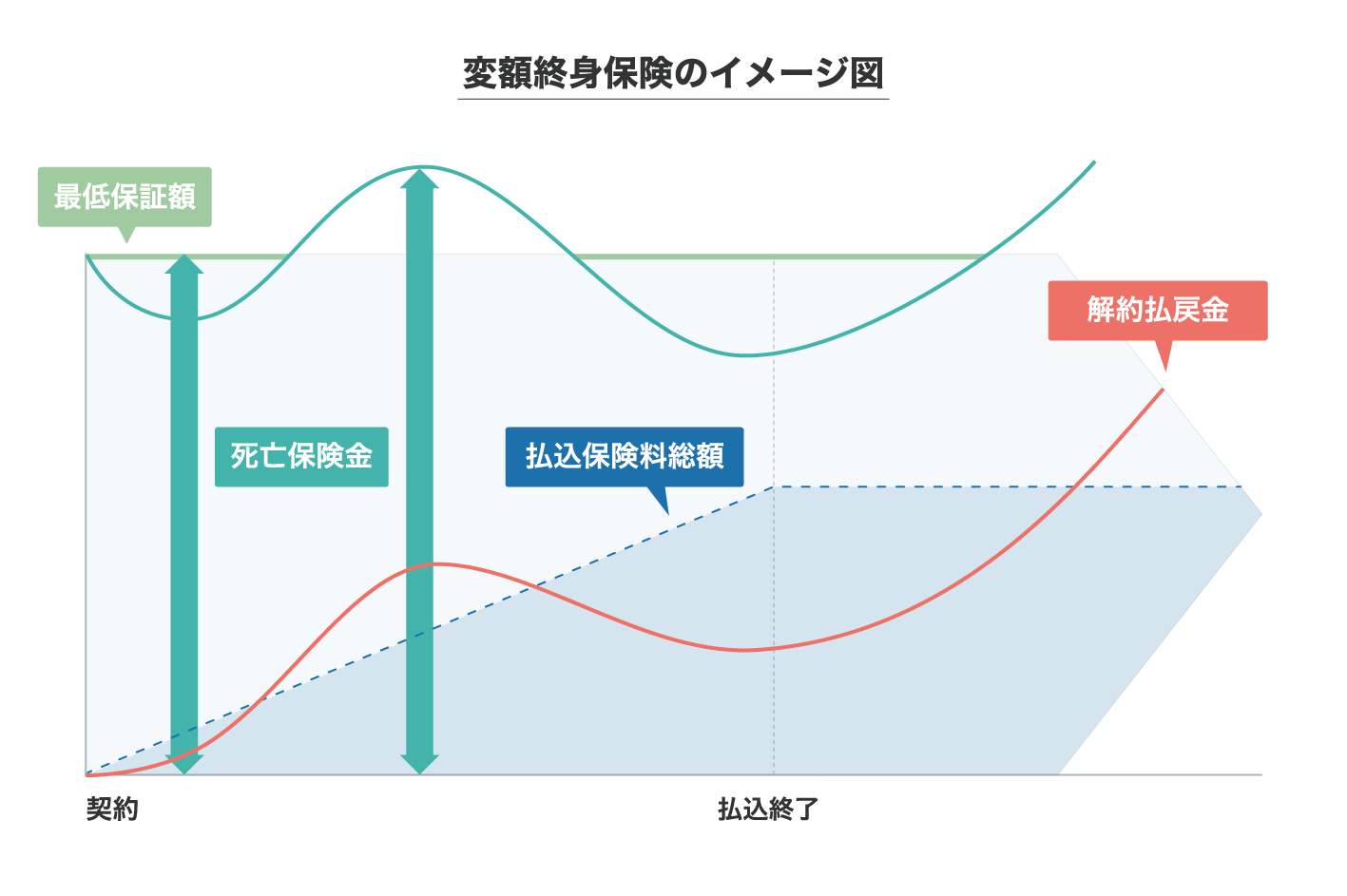

5-1.変額終身保険

変額終身保険とは、保険料の一部が投資信託、株式、債券などの金融商品に投資される保険です。運用成績が良ければ、解約払戻金や保険金が増える可能性があります。また、保険金には最低保証が設定されており、運用成績が悪くてもこの最低保証額を下回ることはありません。

ただし、運用成績が悪化すると、解約払戻金が減少するリスクが生じます。そのため、このリスクを受け入れられるかどうか、慎重な判断が求められるでしょう。

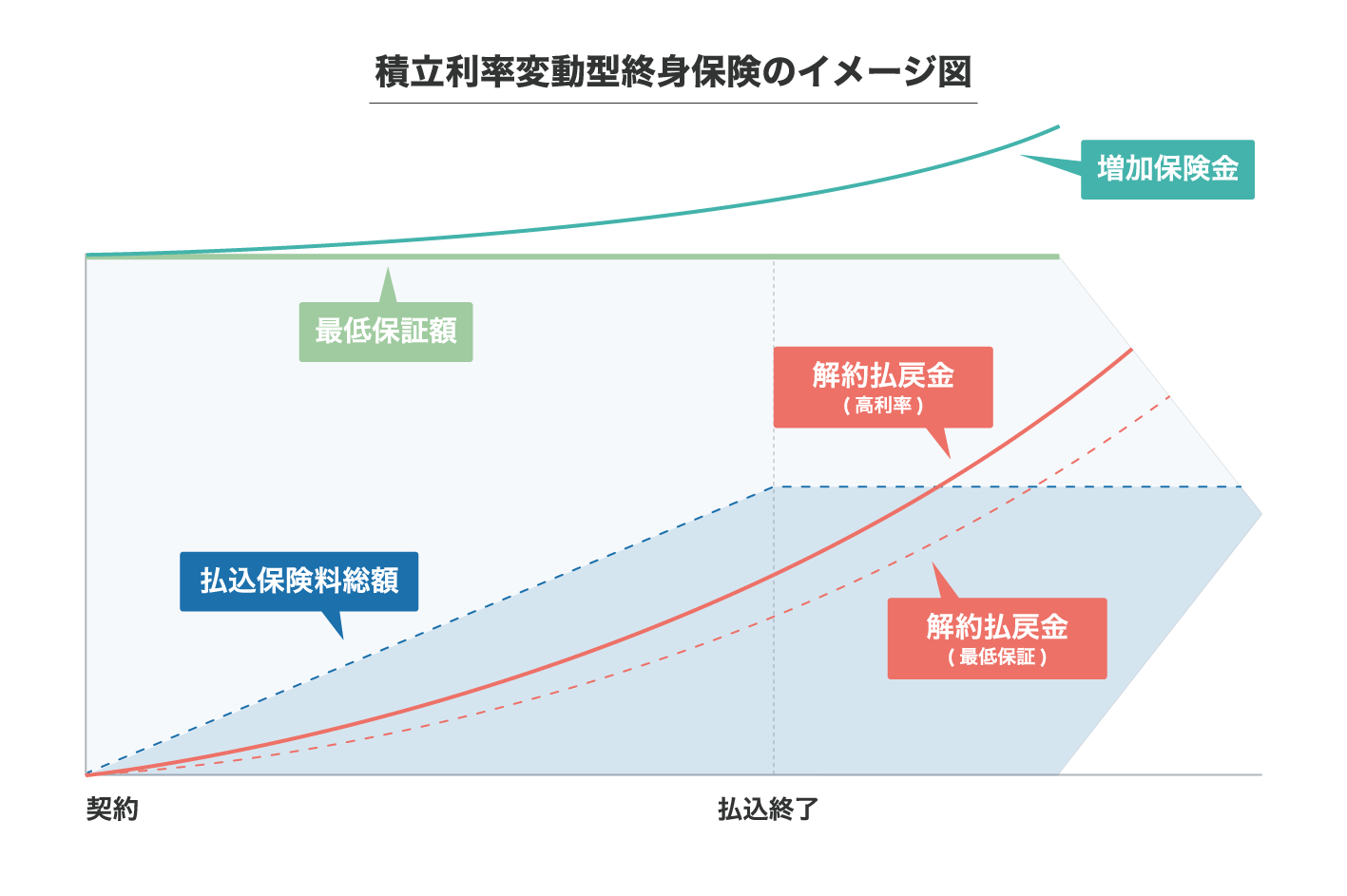

5-2.積立利率変動型終身保険

積立利率変動型終身保険とは、金利に応じて定期的に積立利率が見直される保険を指します。この保険のメリットは、金利が上昇した場合に解約払戻金や給付金が増える可能性がある点です。また、最低保証があり、金利が低下しても解約払戻金や給付金が一定額を下回らないようになっています。

デメリットは、一般的な終身死亡保険に比べ保険料が高めである点です。さらに、金利低下が続くと、期待した運用効果が得られない可能性もあります。

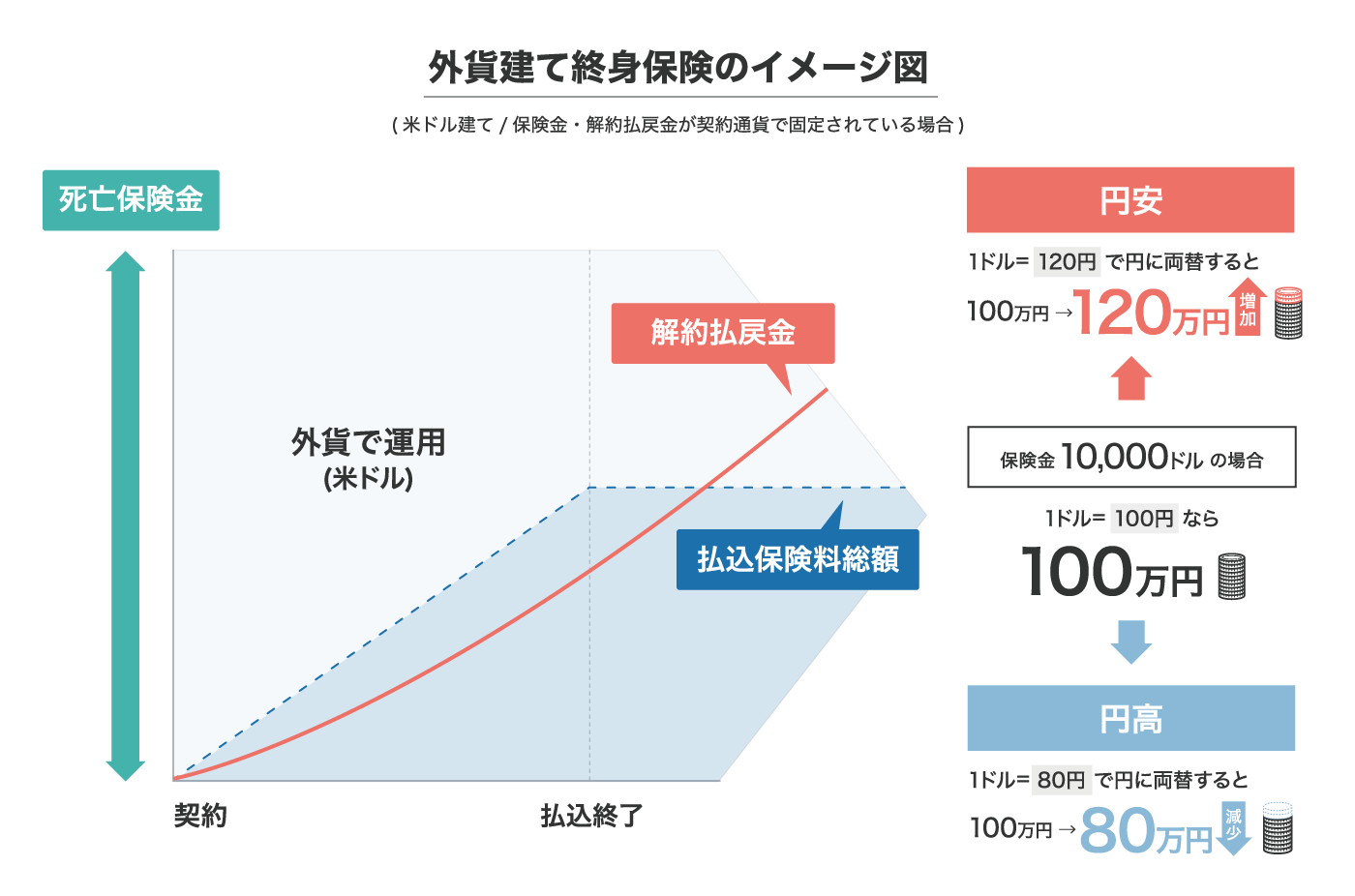

5-3.外貨建て終身保険

外貨建て終身保険は、保険料の支払いや運用が、米ドルやユーロなどの外貨で行われる保険です。日本よりも金利の高い外貨で運用することで、円建ての保険と比べて保険料が割安になる可能性があります。

しかし、為替レートの変動によって、受け取れる給付金や解約払戻金が円換算で減少するリスクがあります。また、外貨から円への両替に伴う為替手数料など、追加の費用が発生する点にも注意が必要です。

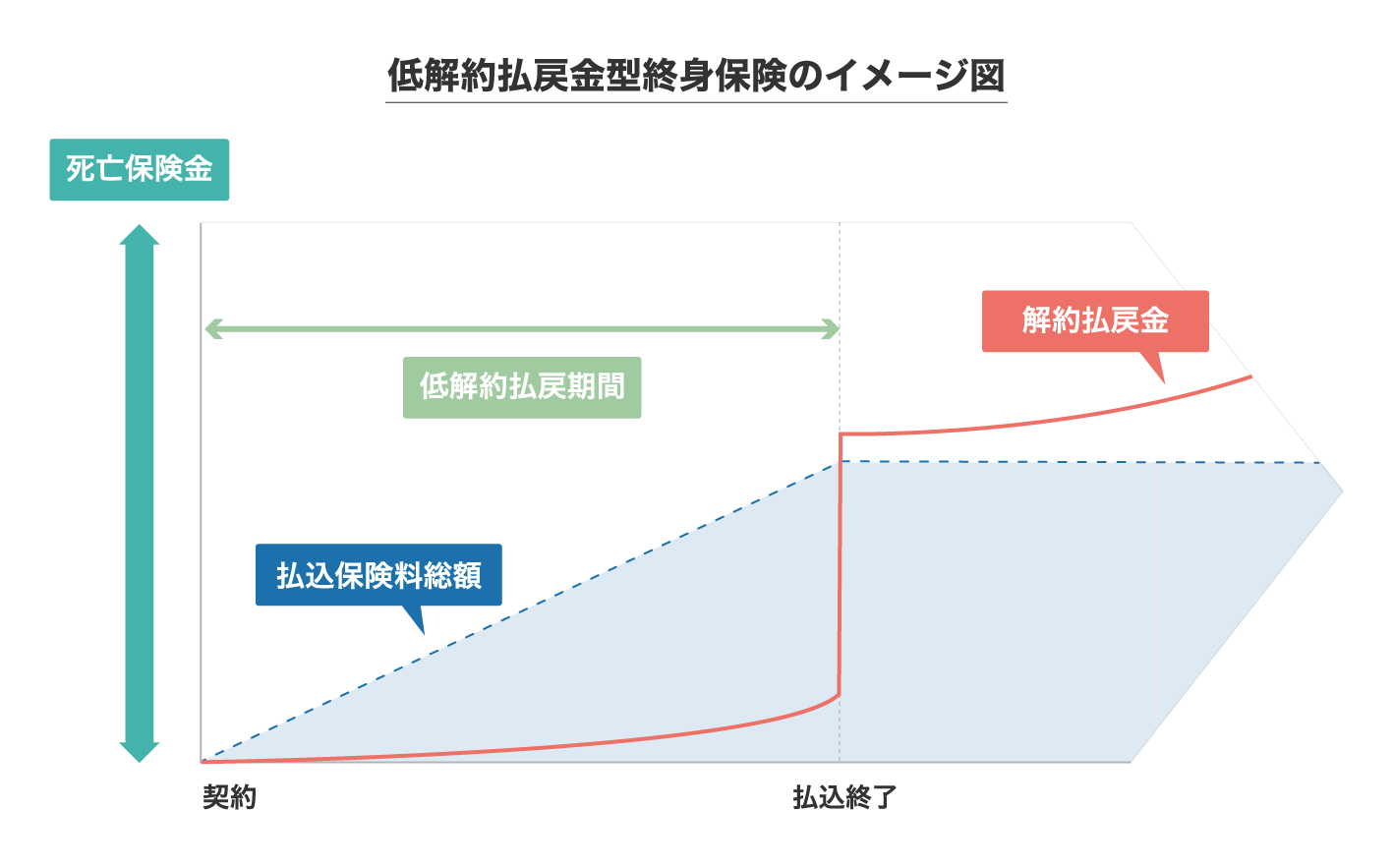

5-4.低解約払戻金型終身保険

低解約払戻金型終身保険は、保険料の払込期間中に解約払戻金が低く設定されているため、一般的な終身保険よりも保険料を抑えられる点がメリットです。

ただし、保険料の払込期間中に解約すると払戻金が少なく、早期解約には向いていません。そのため、長期間契約を続ける予定がある人に適しており、途中解約を考えている人は注意が必要です。

6.終身保険がおすすめの人

終身保険は、特定のニーズを持つ人にとって魅力的な選択肢です。ここでは、どのような人に適しているのかをご紹介します。

6-1.確実に家族へお金を遺したい人

終身保険は、自分の死亡後、確実に家族へお金を遺したいと考えている人に適しています。また、解約払戻金があるため、将来的に資金が必要になった場合にも対応可能です。長期的な視野で家族の安心を考えたい人には、終身保険が理想的な選択と言えるでしょう。

6-2.資産形成を目指している人

終身保険は、解約払戻金を活用して、将来的にまとまった資金を準備したいと考えている人に向いています。貯蓄が苦手な人でも、計画的に資金を積み立てることが可能です。また、万一の際には保障も受けられるため、安心感を持って資産形成に取り組めるでしょう。

6-3.相続対策を考えている人

相続人が受け取る給付金には、相続税の非課税枠が適用されるため、相続税を減らす効果があります。また、給付金は受取人の固有財産として扱われるため、遺産分割の対象にはなりません。

資産が多い家庭で相続税の負担を減らしたい人や、家族間での遺産分割のトラブルを避けたい人、誰にいくら遺したいという具体的な計画がある人にとって、終身保険は非常に役立つ選択肢となります。

7.まとめ

終身保険は、一生涯の保障と貯蓄機能を備えた保険であり、さまざまなニーズに対応できる柔軟な選択肢といえます。家族のために確実な保障を遺したい人や、計画的に資産を形成したい人に特におすすめです。また、相続対策としても活用でき、受取資金を多くする効果や遺産分割のトラブルを避ける効果もあります。

将来を見据え、まずはシミュレーションを行ってみましょう。

保険料シミュレーション

※上記は一般的な内容です。保険の種類や呼称、保障内容等は商品によって異なりますので、実際にご加入いただく際は商品詳細をご確認のうえご契約ください。

【執筆・監修】

佐久間 翠(さくま みどり)

- 1級FP技能士

- CFP®

- 証券外務員1種

ファイナンシャルプランナー/ライター。証券会社のオペレーターや生命保険会社でファイナンシャルアドバイザーを務める。その経験を活かして、2016年からフリーライターとしてマネー系記事を中心に執筆。

ライター記事一覧 >

チューリッヒ生命カスタマーケアセンター

0120-680-777

月~土午前9時~午後6時 ※日曜・祝日は除く

保険に関するご質問・ご相談など

お気軽にお電話ください。

専門のオペレーターが丁寧にお応えします!